Petit guide de la Freelance (2023)

Dernière mise à jour : 24/02/2023

Bonjour jeune entrepreneur, toi aussi tu rêves de… Mais ta gueule putain !

Vous avez peut-être parcouru mon précédent papier Petit manuel d’auto-défense de l’emploi traitant des différents moyens d’accès à l’emploi dans l’IT en France. Et peut-être même, partagez-vous tout ou partie de mes propos et opinions. Dans cet article, je présentais presque un réquisitoire contre la prestation de service “classique” (c’est-à-dire un CDI dans une ESN). Et j’évoquais en comparaison deux méthodes d’accès à l’emploi en prestation qui me semblent être des alternatives préférables :

- la freelance,

- le portage salarial.

Cet article se consacre à la freelance, le suivant détaille lui le portage salarial en France : Le portage salarial dans son milieu naturel

A l’instar du premier papier, cet article se présente comme une introduction, un trousseau de clés pourrait-on dire, présentant succinctement les connaissances fondamentales à la réalisation de votre activité sur le mode freelance from scratch.

En sa nature de simple entrée en matière, il sera de votre responsabilité d’approfondir les points ici simplement évoqués. Comme vous pourrez le constater, cette présentation est déjà relativement longue… Mais il faut bien avouer qu’il s’agit d’un sujet indigeste par nature (surtout pour les néophytes), j’ai fait de mon mieux pour synthétiser tout cela, j’espère ne pas avoir trop échoué dans cette mission de vulgarisation.

Chers lecteurs, tout oubli ou imprécision que vous me remonterez sera adressé en vous citant. :)

La freelance c’est quoi ?

Avant de nous lancer dans ce looong billet, définissons ce que freelance signifie, au moins dans le contexte de l’article.

Chacun met des notions légèrement (ou très) différentes derrière certains vocables, il me paraît donc essentiel de définir ici ce que j’entends lorsque je parle de freelance, et vous épargner l’effort de charité herméneutique au moins sur ce terme.

Dans cet article, cette désignation est restreinte à l’exercice de prestations de services dans l’informatique, par l’intermédiaire d’une entreprise (généralement unipersonnelle) dont le freelance aura la gestion (il s’agit de sa société à lui).

Cette société aura, dans le cas le plus habituel, été créée spécifiquement dans le but exclusif de réaliser ces missions de prestation. Il ne sera donc pas question de commerce de matériel ou de produits.

Pour définir ce statut, on parle également d’indépendant ou de travailleur indépendant. Ces termes seront ici parfaitement synonymes.

Il est à noter que dans le cadre d’une SARL on utilisera également l’acronyme TNS (Travailleur Non Salarié), qui selon moi exprime très bien la réalité de ce statut : en freelance vous êtes travailleur, dans le sens où vous proposez un travail (intellectuel) sous la forme de service pour un client, mais vous n’êtes pas “salarié”*. Et cette distinction est énorme, en effet cela veut dire qu’en freelance vous n’êtes pas subordonné à un employeur. En revanche, vous n’êtes pas non plus protégé par le code du travail.

* En SAS vous êtes en réalité assimilé salarié pour les services publics (définition juridique), mais convenez que dans ce cas l’essence du salariat s’en trouve un peu diluée, n’étant en réalité nullement employé. C’est d’ailleurs pour cette raison d’absence de liens de subordination que même en étant assimilé salarié, vous n’aurez pas le droit de toucher le chômage… Ni ne serez protégé par le code du travail contre votre employeur, qui n’est ici personne d’autre que vous-même.

La freelance ce n’est pas quoi ?

La présentation de la freelance qu’on lit ici et là sur internet commence souvent par vanter l’incroyable liberté qu’offre ce statut : horaires libres, charge de travail flexible, lieux de travail variés et mobilité accessible, etc.

Si cela est parfois vrai, par exemple lorsque l’exercice de son activité se fait auprès de son propre portefeuille clients (son réseau) que l’on aura constitué au fil de notre carrière, ou lorsque la freelance n’est qu’une première étape d’un projet d’entreprise complexe (monter une ESN ?)… Il est important de souligner que nombre de freelances exercent leur activité sur le même modèle que la prestation classique, et sont donc peu ou prou soumis aux mêmes obligations qu’un salarié d’ESN en termes d’horaires, de projets et de lieu de travail. – Et oui en mission chez un client, vous serez probablement tenu de porter un pantalon et de ne pas vous pointer à trois plombes de l’après-midi. :)

De la même façon, la liberté évoquée est toute relative. Vous n’êtes certes pas tenu aux clauses d’un contrat de type CDI, mais vous êtes engagé sur un modèle de contrat commercial. Ni l’un ni l’autre de ces contrats ne peut être rompu sans bonne raison, mais ni l’un ni l’autre n’est irrévocable… En prestation de service les contrats ayant généralement des portées courtes 2 à 6 mois (renouvelables) il est tout aussi simple de quitter un client et une mission en étant salarié ou en étant freelance.

Ces présentations s’accompagnent généralement de mise en garde quant-à la précarité du statut et à la gestion nécessaire au maintien à flot de l’activité… Et pour la même raison, cela n’est pas à prendre comme règle.

Nombre de freelances réalisent leurs missions en passant par une ESN qui fournit les missions. Ce mode de fonctionnement permet à l’indépendant de travailler pour un client final sur un mode de missions longues (régie) garantissant (au même titre qu’un CDI dans ces mêmes sociétés) un revenu stable sur plusieurs années ! D’ailleurs, la gestion comptable d’un client unique (l’ESN est alors votre unique client, même si vos “clients finaux” changent régulièrement) est somme toute très simple : Une facture à dresser par mois, ce n’est pas la mer à boire.

Ainsi, dans le cadre énoncé, hé bien la freelance… C’est probablement les mêmes contraintes, à peu de choses près, qu’un emploi en prestation classique, mais pour des revenus beaucoup plus élevés. D’autant que de plus en plus d’ESN mettent un point d’honneur à traiter leurs freelances avec les mêmes égards que leurs salariés (Kudos!).

La freelance Pourquoi ?

Les raisons pour envisager la freelance sont finalement très personnelles, et les témoignages sont nombreux sur les forums et autres espaces fréquentés par les freelances. Si les parcours sont variés, on retrouve tout de même deux grands facteurs au passage sur ce mode : la rémunération et l’autonomie.

Une bonne introduction à cette réflexion est de réaliser un comparatif des différents moyens d’accéder à un même emploi, ce que j’ai proposé dans cet article précédemment cité : Petit manuel d’auto-défense de l’emploi

La freelance est donc un moyen d’émancipation professionnelle, et si c’est un moyen de gagner plus, c’est également un moyen de gagner mieux : en effet aujourd’hui le marché n’est pas règlementé, c’est donc un milieu commercial relativement hostile pour les consultants ingénus. La prime du commercial étant directement dépendante de la marge réalisée par l’ESN dans les contrats négociés pour une mission (CDI côté consultant et contrat de prestation côté client final), il n’est malheureusement pas rare de voir d’énormes abus…

Personnellement, mon déclic a été de côtoyer une équipe où les freelances étaient nombreux. Ils m’ont aidé à passer le pas, surtout en dédramatisant les contraintes et risques qui constituent LE blocage majeur de ceux tentés par l’aventure.

L’autre élément déclencheur aura probablement été de comparer ma fiche de salaire avec les revenus d’un collègue freelance, pour constater que je touchais plus de 2 fois moins pour exactement le même poste, dans la même ESN, facturé le même TJM au client final… Vous l’imaginez, ça fout un sacré coup de pied au cul !

La freelance pour Qui ?

Il est difficile de donner une notice exacte pour répondre à ce type de question et il n’y a pas de moment particulier pour initier ce projet, cela dépend énormément de la relation au travail du consultant… Et même plutôt de sa relation avec “le monde du travail”.

La freelance est souvent fantasmée comme une démarche élitiste et difficile d’accès. S’il est vrai qu’il ne s’agit pas d’un choix anodin, il faut tout de même relativiser sa prétendue difficulté d’accès, car cette idée reçue ne rend pas tellement service à notre famille professionnelle.

Ainsi c’est une démarche personnelle de mesurer si l’aventure nous correspond et si l’on est mûr pour entreprendre l’indépendance. C’est d’ailleurs dans cette volonté de proposer des ressources permettant de s’y préparer que j’ai rédigé ce guide.

Comme évoqué dans le Petit manuel d’auto-défense de l’emploi il faut garder en tête que toutes les opportunités de carrière ne sont pas réalisables en freelance, notamment le management sera très difficile à réaliser sur ce mode. Il faut donc que vos aspirations professionnelles dictent votre décision et non l’inverse.

Il est aussi important de considérer l’orientation que l’on souhaite donner à notre activité d’indépendant, car travailler sur un mode de missions courtes (sur quelques jours ou semaines) n’est pas du tout comparable au mode freelance en mission longue en régie (contrat de 1 ou 2 ans). La seconde option est beaucoup plus facile d’accès et ne nécessite pas de disposer d’un réseau professionnel, les ESN étant dans ce cas vos interlocuteurs (au même titre que les consultants en CDI).

Ainsi travailler sur un mode de missions courtes (si c’est votre souhait) ne pourra pas s’envisager dès le début de carrière par manque d’opportunités, et beaucoup d’indépendants réalisent ce glissement de façon progressive, en disposant d’une mission longue en socle et en obtenant de plus en plus de missions courtes à coté jusqu’à ce que leur portefeuille client soit suffisant pour réaliser uniquement leur activité sur ce mode.

Nombre de lecteurs du blog s’orientent naturellement vers le pentest, au moins en début de carrière. Cette activité est l’apanage des sociétés de conseils spécialisées qui travaillent très peu avec les freelances (ça se fait au cas par cas), et si c’est effectivement l’activité que vous ciblez, il vous faudra peut-être patienter quelques années avant d’envisager sérieusement l’indépendance.

La freelance Quand ?

Le “Quand ?” est tout aussi personnel que le “Qui ?” ou le “Pourquoi ?“. Je vais donc présenter mon opinion sur la question qui se construit sur mon expérience et sur les parcours d’autres freelances avec qui j’ai pu échanger.

Dans ce chapitre, je vais partir du principe que le lancement de votre activité se fera sur la base d’une mission longue “de socle”. Comme évoqué dans le chapitre précédent, il s’agit pour moi d’une excellente méthode pour débuter son activité sereinement, tâter le terrain et se construire sa propre opinion sur l’indépendance, en vue de diversifier (ou non) son activité par la suite.

La freelance (mission longue via ESN) est accessible en sortie d’école, notamment si vous avez réalisé votre formation en alternance et justifiez d’un peu d’expérience. J’ai rencontré plusieurs personnes ayant fait ce choix avec succès, par exemple parce que l’entreprise auprès de laquelle l’alternance avait été réalisée proposait de continuer la mission après l’obtention du diplôme, sur un mode de prestation (la mission en poche, facile de trouver une ESN en freelance). De façon générale, cela demande un peu de culot et une maturité importante par rapport au monde du travail… S’il est effectivement possible de se lancer en sortie d’école, je ne suis pas certain qu’il s’agisse de la décision la plus sage. Il est sans doute plus réfléchi d’assimiler les codes et les enjeux de la prestation de service (au moins les premiers mois de carrière) avant d’effectivement se lancer.

Une fois un peu d’expérience engrangée, les premières relations construites et un aperçu du paysage commercial intégré, il sera alors opportun d’initialiser les démarches (si vous aspirez à la freelance). Une fois votre décision prise, prêtez attention au discours de votre ESN ou client, car c’est à ce moment-là que l’on vous promettra monts et merveilles. Il faudra alors s’efforcer de différencier les réelles opportunités des miroirs aux alouettes.

La fin de carrière ne me semble pas être un moment propice pour le full freelance, la France étant relativement en retard (complètement à la masse) sur l’emploi des seniors, il peut être préférable passé un certain âge de sécuriser un poste. Cela étant dit, certains seniors réalisent une activité de conseil à très forte expertise en supplément de leur emploi, ou en temps plein parce qu’ils sont proches de la retraite (retraite pleine ou quasiment) et peuvent enrichir leurs dernières années professionnelles sans trop de risques.

Pour finir sur ce chapitre, sachez que la souscription à un prêt immobilier n’est quasiment pas envisageable dans les trois premières années d’activité, il faudra donc intégrer à vos projets cette contrainte. Votre éventuel achat devra ainsi se faire soit avant d’entamer votre carrière freelance, soit trois ans après son début.

Configurer sa boite

Tout d’abord quelle que soit la forme juridique choisie, rappelez-vous qu’il vous faudra choisir l’imposition à l’IS et non à l’IR qui correspond mieux aux besoins des freelances.

Les formes juridiques

La forme juridique définit les règles juridiques de fonctionnement de la structure que vous allez créer en freelance. Ce choix détermine la façon dont vous allez vous rémunérer… Et aussi comment vous allez verser les cotisations sociales et impôts.

Les formes juridiques sont nombreuses, cependant nous allons restreindre cette présentation aux trois grands classiques pour lesquels optent quasiment tous les freelances :

- SARLU (EURL),

- SASU,

- Auto-Entrepreneur.

Si vous creusez le sujet sur le net, vous constaterez que les débats sur la meilleure structure sont houleux. A l’instar d’autres dichotomies clivantes : Marseille/Paris, Android/Apple, AMD/Nvidia, Xbox/Playstation ou pain au chocolat/chocolatine, il y a deux fanclubs qui s’opposent pour savoir quelle forme est la meilleure SASU ou SARLU (EURL).

Le statut d’auto-entrepreneur s’inscrit lui en outsider, étant en réalité complémentaire : il s’agit du meilleur statut pour boot-up sa carrière de freelance… Mais nous verrons ça par la suite.

Pour résumer le débat aux éléments que j’en comprends :

- SARLU (EURL) : revenu significativement plus élevées,

- SASU : meilleure couverture santé/retraite.

Si vous êtes jeune, je conseillerai donc très fortement la SARLU (EURL), quitte à vous constituer un package retraite de votre côté comme exposé un peu plus bas.

Ci-dessous un petit comparatif centré sur l’activité de freelance (on ne parlera donc pas de cession, de conjoint associé/salarié, Holdings, etc. Réflexions qui s’inscrivent dans un projet professionnel plus ambitieux que vous aurez le loisir de creuser par vous-même si vous en arrivez là).

Les Points Communs entre la SARLU (EURL) et la SASU

Ci-dessous la liste des points qui me semblent vraiment importants :

- Vos bénéfices (ce qui reste une fois vos salaires/rémunérations/charges versées) sont imposables sur les sociétés (IS, comptez 15~25%, voir entreprendre.service-public.fr : IS), puis les revenus ainsi perçus sont imposés sur les revenus (pour information, il existe un moyen d’agréger les deux prélèvements, appelé flat-taxe ou PFU),

- Vos frais sont remboursables,

- Un comptable est quasiment obligatoire (a minima pour la certification des comptes annuels)

- Vous pouvez définir les mêmes choses dans les statuts,

- Vous pouvez vous associer,

- Toute activité est possible,

- Apports en capital faibles ou forts possible,

- Pas de chômage en cas d’inactivité,

- Vous pouvez établir votre siège social au domicile,

- Vous bénéficiez de la sécurité sociale,

- Votre société peut prendre en charge vos frais et achats d’actifs (matériel informatique par exemple) dans le cadre de votre activité.

SAS(U)

Important :

- Votre rémunération de gestion se fait via des fiches de paie et est donc soumise aux charges patronales et salariales, ce qui représente par rapport à votre net perçu environ 85~100% de charges à payer,

- Vos fiches de paie sont facturées par votre cabinet d’expertise comptable (20~30€ par fiche de paie).

On s’en bat les couilles en vrai, mais vous êtes Président de votre structure.

SARL(U) (aka EURL)

Important :

- Vous touchez des rémunérations nette sans fiches de paie, chargées entre 40% et 45%,

- Pas de fiches de paie, ce qui peut être un peu chiant pour certaines démarches (trouver un appart par exemple).

On s’en bat les couilles en vrai, mais vous êtes Gérant de votre structure.

Auto-Entrepreneur

L’auto-entrepreneuriat est un peu à part car il est par nature limité en chiffre d’affaires ( 77 700 € de chiffre d’affaires pour les prestations de service – plafond définit en 2023) et dans le temps (si vous dépassez les plafonds deux années consécutives, la sortie de ce régime est automatique).

La fiscalité de ce statut est très très avantageuse par rapport à une SARL/SAS, les charges sociales sont beaucoup plus faibles (Les charges sont payées avant imposition.) :

- Entre 0 € et 10 777 € : vous ne serez pas imposé.e,

- Entre 10 778 € et 27 478 € : vous serez imposé.e à 11 %,

- Entre 27 479 € et 78 570 € : vous serez imposé.e à 30 %,

- Entre 78 571 € et 168 994 € : vous serez imposé.e à 41 %.

Qui plus est l’imposition est progressive avec de forts abattements : https://www.service-public.fr/professionnels-entreprises/vosdroits/F23267

Il est en plus possible de simplifier tout ça avec ce qu’on appelle le “prélèvement social et fiscal libératoire forfaitaire” qui est très bien expliqué un peu partout.

D’un point de vue fiscal, le seul petit bémol (largement compensé par les avantages) est l’impossibilité de déclarer des frais.

Une réalité essentielle à prendre en compte dans ce statut : votre micro-entreprise est considérée comme une personne physique. Contrairement aux statuts SARL/SASU où la société créée constitue une personne morale, ce qui permet (en dehors de quelques cas comme la faute de gestion) de dissocier le patrimoine de l’entreprise et le patrimoine personnel du gérant/président et des associés (protégeant ainsi vos biens en cas de liquidation ou autre pépin), si vous êtes auto-entrepreneur, vous êtes engagé à titre personnel pour rembourser les dettes de votre entreprise (en dehors de votre résidence principale qui ne peut être saisie).

Mais je reviendrais là dessus dans le chapitre présentant la golden road pour passer freelance.

Getting Started – Créer sa boîte ?

Il n’existe pas de meilleure méthode pour créer sa boîte, il conviendra à chacun de choisir la méthode qui lui correspond le mieux.

Expert Comptable classique

Ayant fréquenté énormément de freelances, je peux vous affirmer qu’il s’agit de loin de la méthode la plus plébiscitée pour la création de son entreprise. Le principe est de déléguer ces démarches initiales au cabinet d’expert comptable que vous aurez choisi pour suivre la comptabilité de votre entreprise.

C’est donc la méthode la plus rassurante : le cabinet d’expertise comptable suit votre structure de sa création (par leurs soins) jusqu’à ce que vous décidiez de fermer… ou que vous changiez de cabinet. :)

En général la prestation est facturée autour des 1500€ auxquels s’ajoutent quelques centaines d’euros de frais de débours (frais pour déposer les dossiers aux greffes, achat des annonces légales, etc…).

En ligne

Il existe pléthore de sites vous permettant de créer votre société en quelques clics. Moyennant quelques centaines d’euros l’ensemble des démarches de création/immatriculation de votre société est prise en charge par les équipes du service que vous aurez sélectionné, l’ubberisation de l’entrepreneuriat en quelque sorte !

Pour un projet freelance classique, la construction de votre entreprise est tout ce qu’il y a de plus standard et ce type de service répond parfaitement au besoin.

Concernant les sites que j’ai testés dans l’ordre de mes préférences :

Il y en a évidemment plein d’autres, je vous laisserai chercher pour ceux que je n’ai pas personnellement testé. En tout cas pour ces deux là, le service est fiable et rapide, et surtout bon marché… :)

De la même façon, il existe des tas de cabinets d’expertise comptable 100% en ligne. Je ne citerai que : https://www.cabinet-d-expertcomptable.com/ qui répond tout à fait aux besoins limités d’une activité de freelance en IT (pas de gestion de salariés, de fiches de paie employés, de contrats complexes).

Notez que ces cabinets en ligne prennent en charge la création d’entreprise également.

DIY

Si vous êtes prêt à mettre la main dans le cambouis, il vous est tout à fait possible de créer votre société par vous-même. Il vous faudra créer vos documents juridiques par exemple comme les statuts de votre société; remplir les bons formulaires (M0, M2, etc.), dans le bon ordre, les envoyer aux bons organismes selon les méthodologies en vigueur à l’instant T… car bien sûr les formulaires et démarches changent un peu chaque année… Sans oublier, gérer la rédaction et publication de vos annonces légales… Rien d’insurmontable, mais rien de facile ni très fun (selon ma définition du fun en tout cas ! :p).

SCAM Post-création

A la suite de l’immatriculation de votre société vous recevrez des tonnes de courriers et emails vous demandant de cotiser à X, de souscrire à machin, et de régler bidule, en indiquant systématiquement un caractère prétendument obligatoire ! Tenez-le vous pour dit : c’est du pur SCAM ! De toute façon si vous avez le moindre doute, posez la question à votre cabinet d’expertise comptable, ou demandez sur les forums et communautés de freelance.

Vos services publics

En dehors de vos clients, les interlocuteurs principaux de votre entreprise seront issus du service public.

En dehors de vos clients, les interlocuteurs principaux de votre entreprise seront issus du service public.

Si vous êtes suivi par un cabinet d’expertise comptable (ce que je vous conseille très vivement), qu’il soit en ligne ou non, c’est principalement eux qui seront en contact avec ces organismes. Et lorsque vous êtes contacté directement pour certaines formalités, votre cabinet vous accompagnera systématiquement.

Rassurez-vous, en dehors des contacts initiaux (créations de comptes en lignes, prises d’informations) et si vous optez pour le prélèvement automatique (mandat SEPA), vous n’en n’entendrez finalement plus trop parler car tout sera automatique.

L’expert comptable prend en charge la majeure partie des échanges avec les services tiers qu’ils soient publics ou privés.

Gestion et identification de votre structure

Greffe du Tribunal de Commerce

Le greffe est un organe du tribunal de commerce dont le rôle est d’assister les juges dans leurs missions. Il assure la gestion des formalités liées au fonctionnement de la juridiction. A ce titre, il exerce des fonctions de rédaction, de réception, de conservation ou de diffusion d’un certain nombre de documents.

C’est un organisme avec qui vous serez en contact pour déposer les pièces de votre dossier de création de votre société (et pour toute modification ainsi que pour la fermeture). Il sera également responsable d’archiver vos bilans comptables annuels que vous pouvez d’ailleurs déposer en ligne sur www.infogreffe.fr.

CFE – centre de formalités des entreprises

Bien…. En fait c’est la même chose que le Greffe.

Bien…. En fait c’est la même chose que le Greffe.

Il y a une guerre de clocher interne et il est difficile de comprendre qui fait quoi de l’extérieur… Les méandres de l’administration. Bref, du point de vue du néophyte, c’est quand même vachement pareil. Tellement qu’il n’y a pas de documents que vous pouvez envoyer à l’un plutôt qu’à l’autre à l’exception du dépôt des comptes annuels qui est plutôt du ressort du greffe. En effet, ils se transfèrent en interne les documents que vous leur enverrez en fonction de leurs prérogatives du moment.

Les formalités en question prises en charge par le CFE sont par exemple l’inscription de votre société au Registre du commerce et des sociétés (RCS), ou encore l’identification INSEE (numéro de Siren et Siret, code APE, et numéro de TVA intracommunautaire).

INSEE

L’Institut National de la Statistique et des Etudes Economiques est un service qui est également en relation avec votre structure. Il est chargé d’identifier et de suivre la vie de votre entreprise à des fins statistiques. Vous recevrez donc un petit coucou de leur part lors de la création/modification/suppression de votre société. A priori ils ne vous demanderont rien mais vous notifieront simplement que votre société est identifiée et immatriculée.

Charges et Services

L’ensemble des services collecteurs vous trouveront eux-mêmes à partir du moment où votre société sera immatriculée. De ce côté là, il n’y a donc pas trop de soucis à se faire. Cela peut prendre un peu de temps, 6 mois voire plus, mais ils finiront par vous trouver car vous leur devrez des sous !.. – Bon si au bout d’un an vous n’avez toujours pas payé l’URSSAF, il y a un trou dans la raquette, prenez les devants histoire de pas avoir à payer le rattrapage d’un coup.

Une fois la relation établie et votre espace en ligne créé (lorsque c’est possible), je vous suggère de mettre en place immédiatement des mandats de prélèvement SEPA quand cette possibilité vous est offerte, ce qui vous épargnera une gestion manuelle très pénible…

Note : comme pour tout service public, il est nécessaire de payer les cotisations avant de pouvoir les contester. Ne craignez donc pas la mise en place de prélèvements automatiques, il vous faudrait de toute façon régler la facture avant de pouvoir ouvrir une demande de révision. :)

Globalement les services présentés sont assez fiables et je n’ai pas entendu beaucoup de témoignages à propos de trop-prélevé (légitime hein, car le ouin-ouin est un sport national chez les freelances)..

URSSAF

L’URSSAF est l’organisme chargé de la perception des charges sociales destinées à la sécurité sociale française. C’est l’interlocuteur principal du Freelance, votre activité étant déclarée auprès de ces services de façon régulière (trimestrielle ou mensuelle en fonction de vos revenus) afin de déterminer les montants des charges à venir.

A la suite de l’enregistrement de votre société, cet organisme prendra contact avec vous afin de vous enregistrer auprès d’eux (création de compte en ligne).

RSI

Si vous avez fréquenté des freelances ces dernières années, vous les avez probablement entendu râler à propos du RSI (Régime Social des Indépendants)… Et pour y avoir été confronté également, à raison !

Il s’agissait de l’organisme chargé de collecter une partie des charges sociales et de gérer la partie santé et prévoyance (publique) et disons que sa gestion était… nébuleuse et ses qualités fonctionnelles à l’image des inventions Shadok.

Mais heureusement, c’est fini depuis début 2018, et cet acronyme n’est qu’un lointain souvenir qui ne ressurgit que dans les plus noirs cauchemars des anciens freelances.

Aujourd’hui les indépendants ont le même interlocuteur que les salariés, l’Assurance Maladie qui marche infiniment mieux.

Assurance Maladie

S’il est vrai qu’en temps qu’indépendant vous bénéficiez de services publiques tels que la retraite ou l’assurance maladie, gardez en tête qu’il s’agit de couvertures moindres par rapport au salariat (surtout concernant la retraite). Cela veut donc dire que vous devrez souscrire auprès d’organismes privés à l’ensemble des services que vous estimez utiles (complémentaire santé, prévoyance, etc.).

Je ne peux que vous encourager très fortement à souscrire à ce type de services sans rechigner. Vous aurez largement les moyens de souscrire à des assurances et garanties fortes alors ne jouez pas aux dés et protégez-vous.

CIPAV

La CIPAV (Caisse Interprofessionnelle de Prévoyance et d’Assurance Vieillesse) était le collecteur de charges sociales pour le service retraite des indépendants. Mais comme pour le RSI c’est aussi fini depuis le 1er janvier 2023 ! Un interlocuteur de moins !

à l’instar des autres services publics, prendra contact directement avec vous pour initier les premiers versements de cotisations.

AGIRC ARRCO

Il s’agit du service de retraite complémentaire obligatoire… Pourquoi il y a une retraite de base obligatoire et une retraite complémentaire obligatoire également ? Les mystères de l’administration française ! En tout cas c’est également un service chargé de la collecte de certaines charges sociales au titre de la retraite, et qui entrera de lui même en contact avec vous.

impôts

Les impôts sont vos interlocuteurs pour deux prélèvements :

- La TVA : mensuellement ou trimestriellement (selon le régime auquel vous serez),

- L’Impôt sur le Sociétés (IS) : annuellement après l’enregistrement de votre bilan auprès du Greffe.

De même, ils n’auront eux non plus aucun souci à vous trouver.

Vos services privés

Pour exercer votre activité en temps que Freelance, vous aurez besoin de souscrire à plusieurs services tiers privés.

Pour exercer votre activité en temps que Freelance, vous aurez besoin de souscrire à plusieurs services tiers privés.

La plupart des services sont sous forme de contrats annuels avec échéanciers… Très facile à gérer.

De la même façon que pour les services publics, je vous conseille très fortement de mettre en place des mandats SEPA de façon systématique. Cela vous épargnera un temps considérable et vous évitera beaucoup d’ennuis (relances, mise en demeure, etc.).

Expert Comptable

Quelque soit la méthode choisie pour créer sa boite, il n’est pas obligatoire de recourir à un expert comptable pour gérer sa comptabilité, cependant c’est une activité qui peut s’avérer très chronophage et où toute erreur peut s’avérer très coûteuse et pénible à régulariser.

Il est donc fortement conseillé de s’appuyer sur les compétences de cette profession pour le suivi comptable de votre structure et non pas uniquement pour la certification de vos comptes annuels.

Il existe de nombreux cabinets plus ou moins gros et c’est à vous de vous faire une idée des prestations proposées dans votre coin. Comme évoqué, il existe aussi des solutions complètement en ligne ou l’ensemble des échanges sera fait via des plateformes dédiées, via les mails ou le téléphone.

Banque Pro

En tant que professionnel, il vous faudra ouvrir un compte courant professionnel. Je ne sais pas vraiment si toutes les banques se valent n’ayant aucun point de comparaison.

Sachez qu’il existe des banques Pro 100% en ligne, mais n’ayant pas travaillé avec, je m’abstiendrai de donner un avis. Sur le principe en tout cas je trouve ça très bien, et si ce n’était pas si compliqué de changer de banque, j’étudierais certainement cette méthode de très près qui me semble beaucoup plus raisonnable en termes de coûts.

Petit conseil, concernant l’établissement de votre contrat, si vous êtes en mission longue avec très peu de clients, pour des facturations au mois (ou à la semaine) utilisez cet argument pour justifier une remise significative des tarifs pratiqués. En effet, il s’agit en général de grilles tarifaires calculées sur la base moyenne d’activité des pro, ce calcul prend en compte une estimation du nombre de transactions (lignes comptables) par rapport à un chiffre d’affaires. Or, en freelance IT, cela n’est pas du tout représentatif car un CA (chiffre d’affaires) de 100K à 150K peut représenter finalement une dizaines de lignes comptables seulement ! Et si l’on ajoute les transactions liées aux prélèvements divers et achats de matériels que vous effectueriez, c’est sur 10 et 20 lignes comptables par mois que vous pouvez tabler. Bref rien à voir avec un compte de commerçant réalisant le même chiffre d’affaires mais pour des centaines voir milliers de transactions par mois ! Faites valoir cet argument et négocier un contrat qui ne vous coûte pas plus de 30€ par mois !

Mutuelle et prévoyance

En tant qu’indépendant, c’est à vous de prendre en charge la construction de vos services santé, famille, retraite et prévoyance. S’il est vrai qu’en tant que chef d’entreprise vous êtes couvert sur ces sujets, ce n’est pas non plus la panacée.

- Mutuelle : remboursement médicaments, soins, etc.,

- Assurance prévoyance : garantie de revenus en cas de problèmes de santés ou accident,

- Surcomplémentaire retraite PERP/PERCO/PER : service bancaire d’épargne déblocable à la retraite.

Ces produits ne sont pas très coûteux et pour une centaine d’euros par mois vous serez déjà pas trop mal couvert ! C’est donc une démarche responsable de souscrire a minima à une mutuelle et à une prévoyance pour qu’en cas de pépin vous soyez en mesure de subvenir à vos besoins !!!

A noter que ces coûts sont déductibles de votre imposition selon le dispositif Madelin : https://www.economie.gouv.fr/particuliers/reduction-impot-revenu-investissements-entreprise-pme-madelin

Assurance RCPro

La responsabilité civile décrit les règles de réparation des dommages causés à autrui. Pour les particuliers, elle existe par exemple dans le cadre de votre habitation.

Dans le cadre professionnel, cette assurance est obligatoire. Elle a vocation à couvrir votre entreprise pour les dommages et préjudices à un tiers que vous pourriez causer dans le cadre de votre activité. Elle prend ainsi en charge le remboursement à la victime concernée pour tout ou partie des dommages occasionnés.

Journaux légaux

Il s’agit d’un service tiers obligatoire géré par certains journaux (papier) dont la mission est de publier sous forme d’annonces les création/modification/fermeture des sociétés, le changement de dirigeant, création d’établissement, déménagement et tout ces évènements transformant peu votre société…

Soyons clair, ces services historiques n’ont probablement plus aucune raison d’être depuis longtemps et encore moins en 2023 où absolument personne ne consulte ces journaux.

Aujourd’hui toutes ces informations sont disponibles sur internet, et le maintien de ce service pose questions car finalement profitant avant tout aux éditeurs de ces journaux qu’aux citoyens…

Mais passons. De toute façon vous devrez vous y plier car c’est la règle, dura lex sed lex, vous devrez donc débourser une centaine d’euros à chaque fois que vous péterez un coup et c’est comme ça !

Trouver du job

Il n’y a pas de recette unique, trouver un travail et une démarche principalement sociale et chacun abordera cette tâche de façon personnelle.

Tout d’abord, il est peut-être judicieux de cibler une mission longue de type régie (en socle) pour démarrer son activité. Vous pourrez éventuellement définir des jours d’absences destinés à réaliser des missions courtes et de la prospection afin de développer votre portefeuille de clients. Trouver une mission de ce type n’est pas forcément très compliqué dans nos domaines. L’intercontrat est franchement rare et il est donc peu probable que vous vous retrouviez le bec dans l’eau pendant des semaines ou des mois.

Il est rare de pouvoir établir une relation commerciale avec un client final, qui restreint généralement cette relation à quelques ESN triées sur le volet avec qui vous devrez donc travailler.

Quasiment toutes les ESN proposant de la régie travaillent avec des freelances ou des boîtes de portage salarial, bien sûr on essayera de vous persuader de passer en CDI… Il suffit généralement de poliment décliner l’offre.

Si l’ESN dispose d’un profil CDI pour la mission que vous briguez, ce profil aura la priorité… Cependant c’est généralement le client qui détermine le profil qu’il souhaite embaucher, qui plus est, la demande étant bien plus élevée que le nombre de profils disponibles sur le marché, cette situation de concurrence reste très hypothétique.

Le TJM client (celui que l’ESN vend au client final) n’est pas forcément tabou, ne vous interdisez pas d’en parler directement. Vous pouvez présenter votre démarche vis à vis des conditions tarifaires que vous souhaitez établir avec l’ESN :

- soit en définissant votre TJM (celui auquel vous facturez) de façon décorrélée du TJM que l’ESN facture au client final (par exemple vous vous vendez 410€ et l’ESN facture 500€ au client final),

- soit un pourcentage du TJM facturé au client final (par exemple 18% sur un TJM facturé au client final de 500€).

Personnellement je conseille toujours la seconde méthode qui assure une répercussion automatique dans vos revenus en cas de négociations à la hausse de votre TJM par l’ESN auprès du client final.

Et si l’ESN rechigne à vous communiquer le prix qu’ils vous vendent au client final, vous pouvez toujours suggérer subtilement que vous demanderez de toute façon le TJM à votre client une fois en poste, et reviendrez vers eux si entourloupe il y a eu. ;)

La freelance Comment Gérer ?

A partir de là, chacun a ses recettes, ses habitudes, ses TOCS même ! Ce que je vous présente ici n’est donc pas un carcan de règles, mais plutôt le recueil de mes expériences, et des moyens qui marchent le mieux pour moi. Vous pouvez vous en inspirer, ou pas.

Gérer ses clients

En temps que freelance vous aurez à gérer des relations Business to Business avec un ou plusieurs clients de façon mensuelle a minima.

Dans le cas général, votre client sera l’ESN qui réalise le portage commercial auprès du client final, qui lui n’est pas du vraiment concerné par votre statut (et qui dans l’absolu n’a pas à connaître).

Les interactions que vous aurez avec les ESN concerneront principalement la facturation et le règlement de vos factures.

Il sera également nécessaire de fournir périodiquement un certain nombre de pièces justificative à jour, leurs dates de validités étant de quelques mois à une année maximum :

- Assurance RC Pro,

- Attestation de vigilance URSSAF,

- Extrait KBIS,

- RIB pro.

Il est pour moi essentiel d’établir une relation de confiance dans ces quelques échanges professionnels afin de sécuriser votre client, et pour vous de gagner en sérénité.

C’est triste de devoir le préciser mais les relations entre pro, ne vous arroge pas tous les droits. Rester courtois et cordial, comprendre les positions de son client sur d’éventuels désaccords pour chercher une solution est souhaitable plutôt qu’entrer systématiquement en conflit… Gardez les pieds sur terre, restez humble et humain en somme.

Gérer ses documents

Il est essentiel de bien organiser ses documents afin de suivre efficacement la vie de sa société.

Solutions comptables

Il existe de nombreuses solutions comptables en ligne (généralement payantes) vous permettant de gérer vos documents, vos dépenses, vos factures et tout ce qui est lié à votre activité de freelance.

Par exemple le service Expensya pour n’en citer qu’un qui possède même un moteur OCR vous permettant de préremplir les montants, dates, etc. de vos documents importés.

Manuellement

Perso j’utilise plusieurs solutions cloud (avec Backup) en utilisant une structure de ce type :

<Société> :

|

Et si vous êtes du genre à mettre l’année avant les dossiers organisationnelles, libre à vous, ceci n’est qu’une proposition (espèce de grand malade) !

Gérer sa comptabilité

Gérer sa comptabilité est certainement le point le plus complexe et pénible… Mais pas du tout insurmontable. Pas de miracle “experience is key“.

Tout d’abord rassurez-vous, votre expert comptable est en charge de cette gestion. C’est sa mission, c’est pour cette raison que vous travaillez avec lui.

Il n’empêche qu’il me paraît sain de garder un œil sur les comptes. En découle la nécessité d’avoir une bonne compréhension des entrées et sorties.

Je vous déconseille d’ailleurs de vous éloigner trop de cette partie les deux premières années. Suivez l’intégralité des actions menées par votre comptable pour comprendre de quoi il s’agit et prenez des notes ! Une fois ces connaissances assimilées (et une fois que vous aurez constaté que votre comptable est fiable, et oui c’est important car il y a de tout !), vous pourrez vous reposer sur la qualité de ses services !

En freelance IT cela est relativement facile car ces mouvements sont peu nombreux :

Entrées :

- Factures que vous dressez à vos clients,

Sorties :

- TVA (mensuelle/trimestrielle),

- URSSAF/CIPAV (charges trimestrielles),

- Impôts sur les Sociétés (une fois par an),

- Achat de matériel,

- Remboursement NDF (Notes De Frais mensuelles),

- Salaires/rémunérations gérant (mensuels à priori ?).

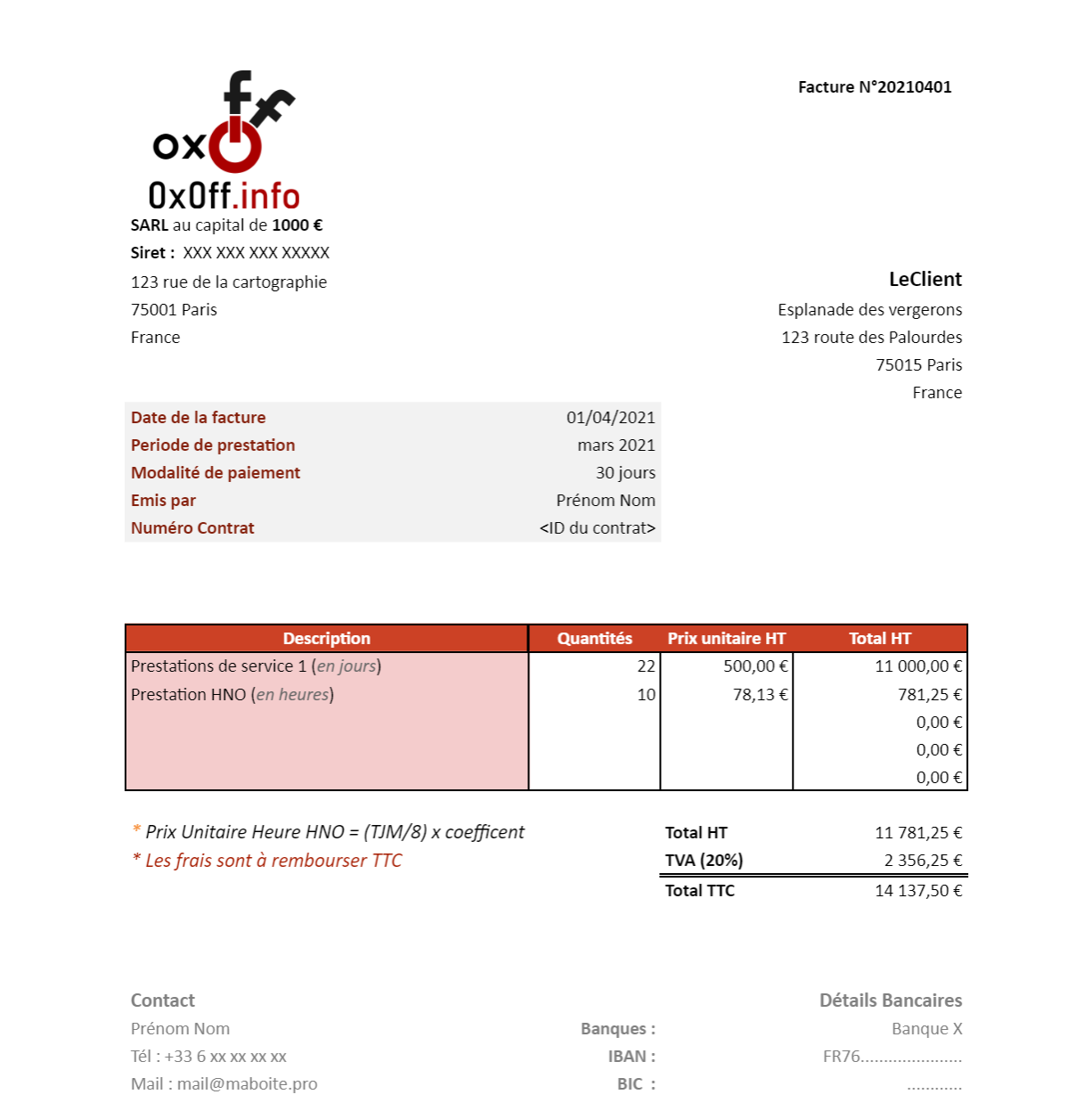

Rédiger une facture

Rédiger une facture n’a rien de très compliqué, et vous pouvez tout simplement copier l’exemple ci-dessous :

Il faudra donc veiller à faire apparaitre les informations essentielles suivantes :

- Numéro de facture,

- Identification de votre société,

- Identification du client,

- Date d’émission,

- Modalité de paiement,

- Numéro de contrat associé,

- Lignes facturables et la description.

Le reste est “optionnel”, cependant ajouter les coordonnées de contact et coordonnées bancaires est un vrai plus !

Gérer ses revenus

Probablement le sujet le plus personnel, il est directement lié à votre façon de gérer votre argent. En freelance on gagne beaucoup plus mais… Il faut aussi garder en tête que l’on doit assurer nous-même les périodes sans activité (chômage, vacances, etc.).

Probablement le sujet le plus personnel, il est directement lié à votre façon de gérer votre argent. En freelance on gagne beaucoup plus mais… Il faut aussi garder en tête que l’on doit assurer nous-même les périodes sans activité (chômage, vacances, etc.).

Je pense qu’une bonne pratique est de mettre en place un versement mensuel au deux tiers de vos revenus prévisionnels et de vous verser ce qu’il reste en fin d’année sous forme de prime. Par exemple si vous prévoyez un revenu net de 60 000€ alors mettez en place un versement de 3500€ par mois (42000€ à l’année) pour vous assurer un approvisionnement mensuel de votre compte (la régularité, ça, les banques elles aiment bien ! Et ça trigger pas d’alertes chez eux). Et vous vous verserez les 18 000€ restants sous forme de prime en fin d’année en justifiant à votre banque ce versement par l’envoi de votre bilan (encore une fois pour pas trigger d’alerte).

Si vos revenus augmentent significativement, il vous faudra probablement investir un peu de temps pour étudier les différents moyens d’épargner et d’investir. Pour info, les produits bancaires classiques que vous connaissez déjà probablement sont :

- Assurance Vie : plan d’épargne verrouillé sur 8 ans,

- PEL : épargne logement déblocable pour l’achat immobilier,

- PERP : épargne retraite… Déblocable à la retraite.

Note : N’oubliez pas que si vous êtes en SARL, vous n’êtes pas salarié et il n’y a donc pas de prélèvement à la source, attention à votre imposition sur le revenu !

Gérer ses frais et remboursements

Tout frais engendré personnellement (compte perso) dans le cadre de votre activité peut vous être remboursé par votre société (compte de société). Ces remboursements sont par nature perçus net de charge.

Il est donc intéressant pour vous de comptabiliser les frais que vous réalisez effectivement dans le cadre de votre activité : frais de restauration, téléphone, internet, achat de petit matériel, frais kilométriques, mise à disposition d’une pièce pour bureau chez vous, etc.

Personnellement je gère mes remboursements annuellement : NDF, allocation de charges, IK… C’est un moyen confortable d’éviter les erreurs et de pas avoir à recompter les remboursements de l’année. En effet mon remboursement correspond exactement à ce qui est défini dans mon bilan annuel. – EASY !

La freelance, un vernis juridique ?

En tant que chef d’entreprise, comprendre la nature juridique et contractuelle de vos relations est un vrai plus : comprendre à quoi engage un contrat, quels sont les risques liés à cet engagement et quelles sont les protections et garanties apportées par les relations contractuelles.

En tant que chef d’entreprise, comprendre la nature juridique et contractuelle de vos relations est un vrai plus : comprendre à quoi engage un contrat, quels sont les risques liés à cet engagement et quelles sont les protections et garanties apportées par les relations contractuelles.

Il n’y a pas de secret, il faut lire la littérature disponible, officielle (.gouv) ou communautaire (forum et blog)… Sans lire l’intégralité des codes, parcourir quelques sites synthétisant les tenants et aboutissants juridiques est un excellent moyen de se faire une bonne idée générale.

Également, posez le maximum de questions aux autres freelances et surtout à votre expert comptable, il est aussi là pour ça !

Cela vous permettra également de rédiger ou modifier certains documents ayant une valeur juridique comme par exemple les contrats de prestations. Mais rassurez-vous, en général il sera fourni par votre client et vous n’aurez donc rien à produire. Le cas échéant vous pourrez toujours déléguer cette mission à votre cabinet d’expert comptable moyennant quelques dizaines d’euros.

Note : les contrats sont extrêmement codifiés et on ne va pas se mentir tout le monde copie les contrats des autres… C’est d’ailleurs à se demander qui a produit le contrat originel. Si vous avez un contrat de prestation sous la main, il y a fort à parier qu’il fera l’affaire pour votre activité, “changez le logo and there you go“. ;)

Comment tricher pour gagner beaucoup plus

Soyons clair, il existe plein de moyens illégaux d’éviter de payer certaines charges, en déclarant par exemple son activité off-shore, en utilisant le remote pour faire croire qu’on est à l’international ou en produisant des fausses factures…. Si vous décidez d’adopter ce genre de pratiques de gros tocard et bien allez bien vous faire mettre bande de bites !

La freelance Golden Road

Il existe une voie particulière vous permettant de lancer efficacement votre activité en disposant d’un matelas pour vous retourner en cas de pépin. Cette route vous permettra d’assurer plusieurs dizaines de milliers d’euros de revenus de plus que ce que vous auriez gagné en vous lançant directement en SARL/SAS.

Etape 1 – ACRE+ARCE

Si vous avez travaillé avant de créer votre société, vous avez donc cotisé pour l’assurance chômage. Un moyen de récupérer un peu de cet argent afin de sécuriser votre lancement d’activité est d’obtenir l’ACRE+ARCE qui vous permettront de vous verser 45% de vos droits chômages “d’un coup” (la moitié versée à l’obtention de l’aide et l’autre moitié perçue six mois après) : https://www.economie.gouv.fr/entreprises/difference-acre-arce-are-nacre

Note : l’ARE n’est pas forcément à privilégier car dégressif en fonction de vos revenus… Si vous générez rapidement des revenus, vous cesserez de percevoir cette aide à la création de votre entreprise. En optant pour l’ARE, une solution est de peu ou pas vous payer pendant deux ans (tout faire passer en bénéfices) pour commencer à vous verser vos revenus pleins une fois l’aide terminée… Attention, si votre activité est vraiment rentable, cette opération sera considérée comme une fraude (voir https://www.ouest-france.fr/pays-de-la-loire/angers-49000/angers-le-medecin-qui-avait-percu-134-000-eu-d-aides-de-pole-emploi-condamne-6532805) !

Vous avez plusieurs moyens de bénéficier de ces aides et régimes fiscaux favorables :

- Obtenir une rupture conventionnelle,

- Être licencié,

- Démissionner avec un projet pro validé par Pôle-Emploi (validé en comité) : https://www.pole-emploi.fr/candidat/mes-droits-aux-aides-et-allocati/a-chaque-situation-son-allocatio/quelle-est-ma-situation-professi/je-perds-ou-je-quitte-un-emploi/je-veux-demissionner-et-jai-un-p.html

Etape 2 – Auto-entrepreneur

Une fois votre projet validé et l’ACRE+ARCE débloqués, il vous faudra créer votre activité en tant qu’auto-entrepreneur : https://www.autoentrepreneur.urssaf.fr/

Ce statut ne vous engage que très peu et est très avantageux sur sa fiscalité comme nous l’avons vu. C’est donc un excellent moyen de tâter le terrain pour voir si la freelance vous correspond !

Si votre société d’auto-entrepreneur est suffisamment rentable (ce que je vous souhaite), vous dépasserez le plafond de 77 700 € de chiffre d’affaires pour les prestations de service (plafond en 2023). Si vous dépassez ce plafond sur deux années consécutives, la sortie de ce régime est automatique. Ainsi, même en dépassant ce montant vous pourrez reconduire l’année suivante sur ce statut (ce qui est vraiment super) !

Etape 3 – Création de votre société

Une fois le plafond de chiffre d’affaires de l’auto-entrepreneuriat atteint, il vous faudra créer effectivement une société SARLU (EURL), ou SASU comme décrit un peu plus haut dans l’article. :)

Les risques de la freelance

La freelance comporte les risques propres aux relations commerciales contractualisées. En bref, attention donc de ne pas signer n’importe quoi avec n’importe qui !

Le risque est multiplié si vous travaillez en mode projet (engagement de produire un livrable en un temps donné), et il sera donc d’autant plus essentiel de bien mesurer l’ampleur de la tâche avant de signer. Je n’ai pas évoqué ce mode de fonctionnement car je le connais très mal.

Concernant les acteurs avec qui vous travaillerez, en général il s’agira d’ESN connues, et le risque d’impayé ou de conflit sérieux me semble relativement faible… Mais il n’est pas nul.

Un risque plus crédible est lié aux dommages et préjudices que vous pourriez causer dans le cadre de votre mission. Votre RCPro (Responsabilité Civile Professionnelle) est normalement là pour vous couvrir… Mais pour un certain montant. Veillez donc à souscrire à une assurance couvrant un montant suffisant par rapport aux périmètres sur lesquels vous agirez.

Egalement, les accidents de la vie doivent être pris en compte en amont, via la souscription à une prévoyance. Le pire scénario étant de vous retrouver dans l’incapacité de réaliser votre activité sans percevoir de revenus. Les prévoyances sont là pour couvrir ce risque et sont donc impératives !

Si vous prévoyez d’exercer votre activité sur un mode de conseil ponctuel, pour un large portefeuille de clients (missions courtes), l’isolement social inhérent au format est à prendre en compte : vous travaillerez souvent seul. Il vous sera d’ailleurs impossible de vous reposer sur l’expertise de collègue (inexistant), ce qui rendra le maintien de vos compétences beaucoup plus difficile. Une solution peut être d’intégrer des communautés et groupes de freelances ou tout simplement de passionnés dans vos domaines de prédilections.

Enfin il est tout à fait possible que vous ne parveniez pas à réaliser vos ambitions sur ce mode, que cela ne vous plaise pas ou que votre région soit peu propice à ce statut… Et dans ce cas ce n’est vraiment pas grave. Vous aurez effectivement perdu quelques milliers d’euros dans la création et fermeture de votre structure mais est-ce vraiment si grave dans une vie ? La jeu n’en vaut-il pas la chandelle ? Dédramatisons l’échec, car c’est une source d’expérience de grande valeur.

La freelance conclusion

Se lancer en freelance est une aventure et je ne veux pas vous faire penser qu’il s’agit d’une décision aussi triviale que choisir la paire de chaussette que l’on enfilera avant d’aller travailler le lundi matin. Cela étant dit, je suis convaincu qu’il n’y rien d’insurmontable, rien d’élitiste et que cette ambition est accessible à tous. Aujourd’hui il me parait important de diffuser ce discours, car cette opinion positive de l’indépendance est encore trop souvent diluée dans un océan d’à priori.

Se lancer en freelance est une aventure et je ne veux pas vous faire penser qu’il s’agit d’une décision aussi triviale que choisir la paire de chaussette que l’on enfilera avant d’aller travailler le lundi matin. Cela étant dit, je suis convaincu qu’il n’y rien d’insurmontable, rien d’élitiste et que cette ambition est accessible à tous. Aujourd’hui il me parait important de diffuser ce discours, car cette opinion positive de l’indépendance est encore trop souvent diluée dans un océan d’à priori.

La freelance (et le portage salarial que je détaillerai dans un prochain article), représente pour moi le meilleur moyen que nous avons, nous consultants, pour contrebalancer la brutalité du marché du travail de notre secteur (ni réglementé et ni conventionné), où certains acteurs n’hésitent pas à essorer jusqu’au dernier euro, jusqu’à la dernière minute de temps libre, leurs consultants internes.

La freelance représente donc une vraie solution d’émancipation, et est un axe fort d’amélioration des pratiques sur notre secteur. Cette solution offre un cadre clair, et impose presque automatiquement une levée du secret sur les TJM négociés auprès des clients finaux (secret n’ayant qu’une seule raison d’être, réaliser des marges indécentes). On peut donc rêver qu’avec la démocratisation de ce statut, les marges des différents acteurs en concurrence s’ajusteront mécaniquement sur des valeurs plus justes.

Dans ce looong guide, je me suis efforcé de présenter un panorama que je pense relativement honnête, et j’espère sincèrement que mon travail sera largement utilisé par la jeune génération de consultants.

Un grand merci à La Piraterie pour les relectures consciencieuses ayant permis de corriger nombres de fautes et imprécisions.

Merci à Harfang pour ses retours et corrections sur l’ARE et les limites du statut d’auto-entrepreneur !